Die Supply Chains werden dauerhaft zu einer erhöhten Widerstandskraft tendieren. Daraus wird ein starker Anstieg der Nachfrage nach Logistikimmobilien resultieren, was die Knappheit an Flächen und Arbeitskräften verlängern oder verschärfen könnte. Die Supply Chain von morgen wird von denjenigen bestimmt werden, die schnell und entschlossen handeln.

Kernbotschaften

- Ein höheres Verhältnis von Beständen zu Verkäufen ist wesentlich für die Supply Chain von morgen. Die Unterbrechungen der Warenströme werden auch über die Pandemie hinaus andauern, angetrieben von strukturellen Kräften in Klima, Geopolitik und Arbeitsmarkt.

- Höhere Lagerbestände erfordern mindestens 74 Millionen Quadratmeter (800 Millionen Quadratfuß) an Logistikimmobilien, um den Mangel zu kompensieren und die Widerstandsfähigkeit zu erhöhen. Die Vermietung von Logistikimmobilien spiegelt die Nachfrage nach Logistikimmobilien noch nicht wider, weil die Unternehmen sich zunächst auf die unmittelbaren Herausforderungen der Lagerhaltung konzentrieren müssen.

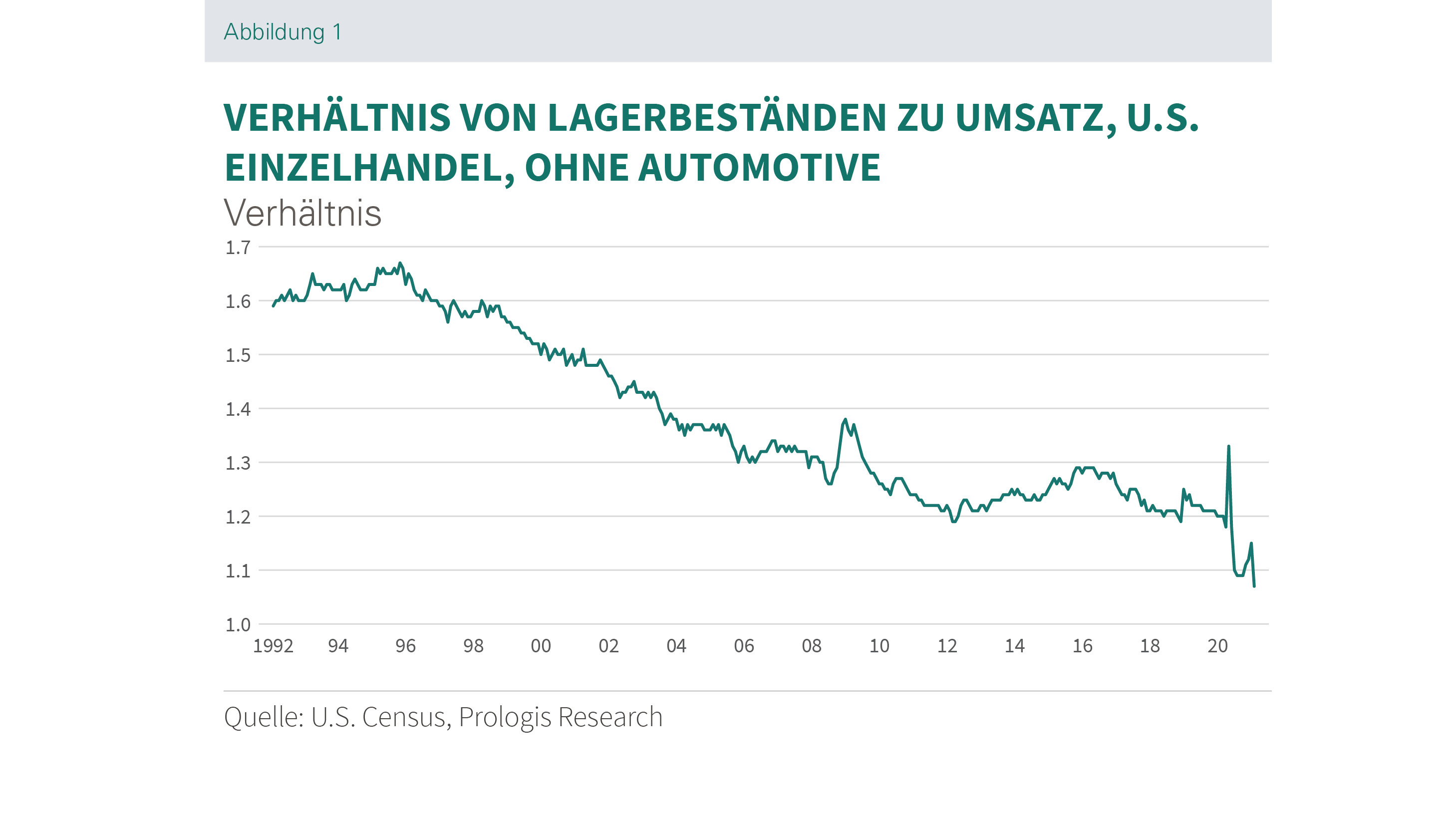

- Gateway-Standorte werden profitieren. Das Just-in-Time-Modell ermöglichte zwar einen strukturellen Rückgang im Verhältnis von Beständen zu Umsätzen, hing dabei aber von einem reibungslosen Warenfluss ab [Abbildung 1]. Der Rückgang verlangsamte sich in den 2010er Jahren, als der E-Commerce-Anteil am Einzelhandelsgeschäft wuchs; Online-Kanäle, die eine größere Produktvielfalt anbieten, benötigen höhere Lagerbestände.

Die Lagerhaltungsmuster müssen sich ändern. Das Just-in-Time-Modell ermöglichte zwar einen strukturellen Rückgang im Verhältnis von Beständen zu Umsätzen, hing dabei aber von einem reibungslosen Warenfluss ab [Abbildung 1]. Der Rückgang verlangsamte sich in den 2010er Jahren, als der E-Commerce-Anteil am Einzelhandelsgeschäft wuchs; Online-Kanäle, die eine größere Produktvielfalt anbieten, benötigen höhere Lagerbestände.

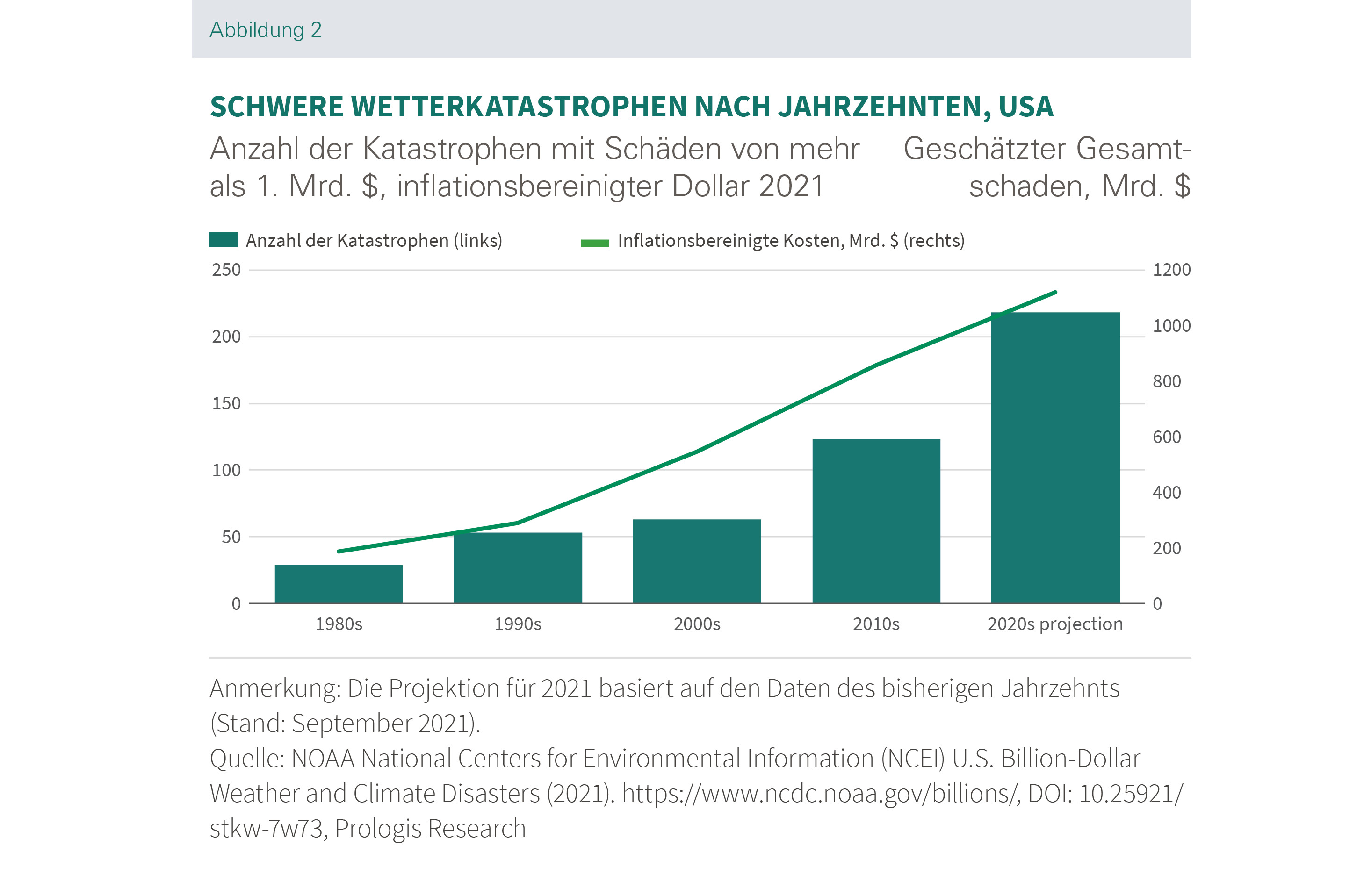

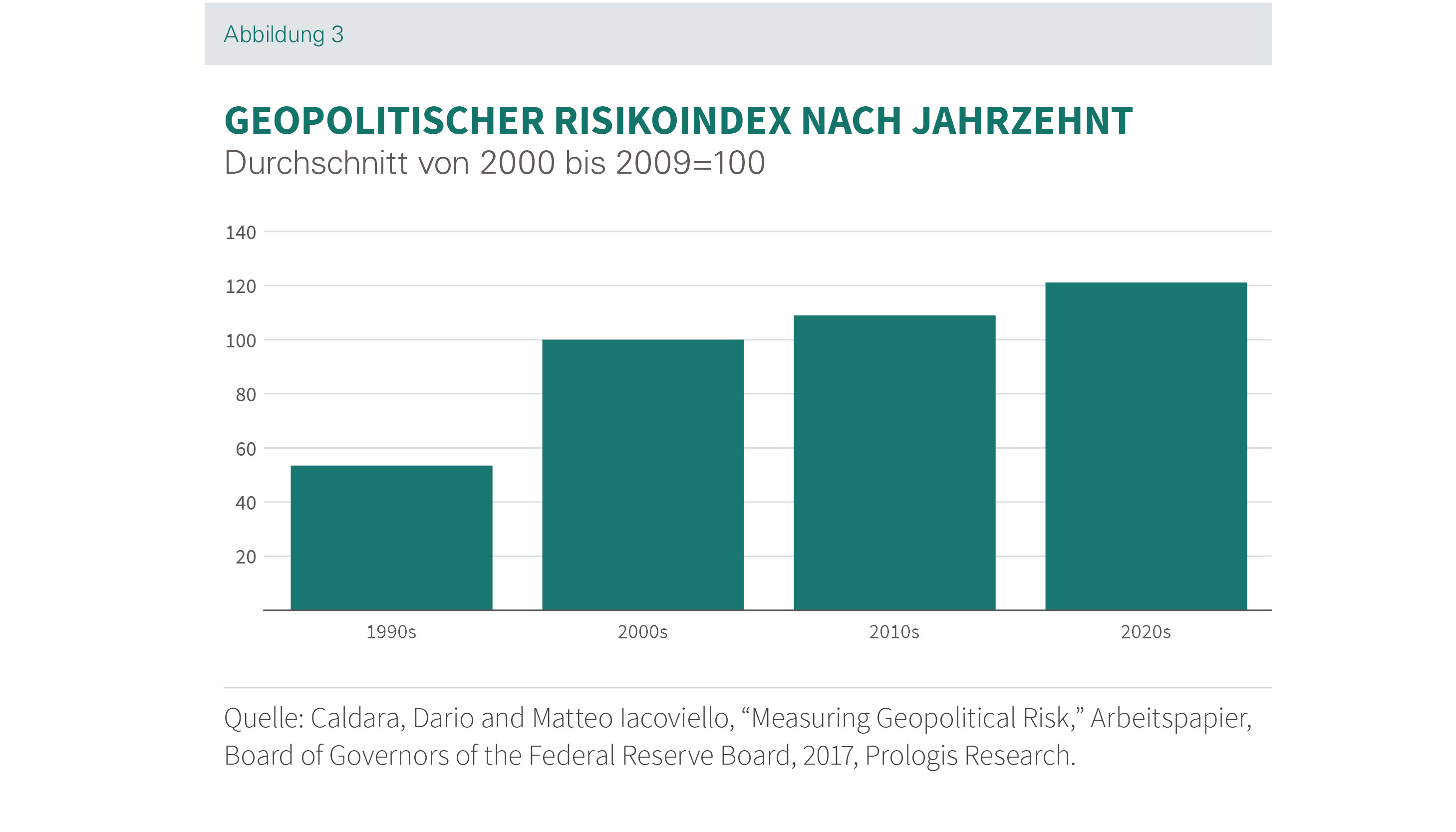

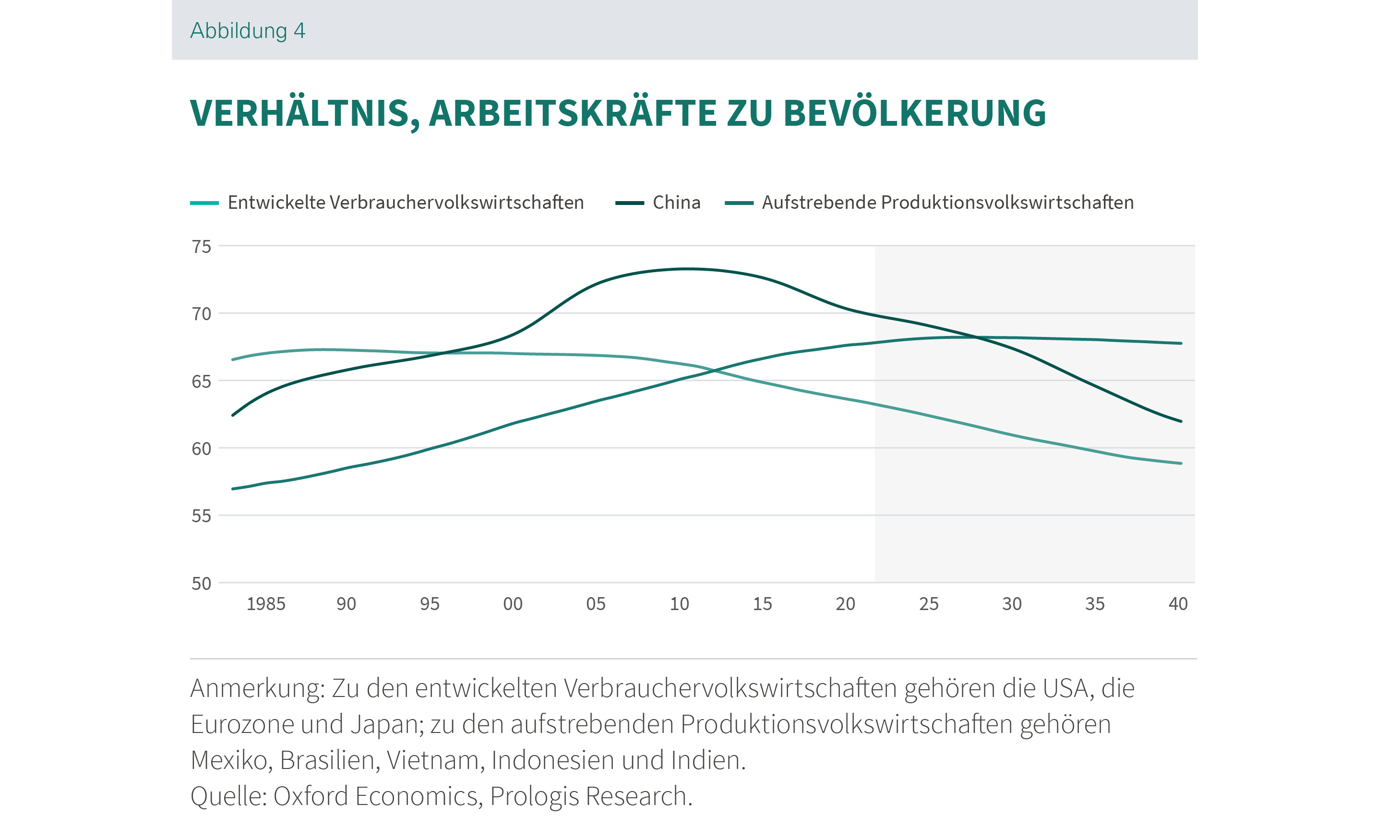

Dieser Fluss wird von Störungen unterbrochen, weil die miteinander verbundenen strukturellen Veränderungen zunehmen, die die Klimarisiken [Abbildung 2], geopolitischen Risiken [Abbildung 3] und Risiken auf dem Arbeitsmarkt [Abbildung 4] antreiben. Die Störungen von heute sind Vorzeichen dafür: die Pandemie; das Wetter (wie etwa die Auswirkungen des strengen Frosts in Texas auf die Chemieanlagen); Handel (Brexit Unsicherheiten); und Arbeitskräftemangel (Einschränkungen des Rollgelds und Mangel an Lkw-Fahrern) führten 2021 zu weit verbreiteten Engpässen, Schwankungen in der Lieferkette und höheren Kosten.

Höhere Lagerbestände erfordern mindestens 74 Millionen Quadratmeter (800 Millionen Quadratfuß) an Logistikimmobilien, um den Mangel zu kompensieren und die Widerstandsfähigkeit zu erhöhen.

- Wirklich widerstandsfähige Lagerbestände könnten einen zusätzlichen Bedarf von 25 bis 65 Millionen Quadratmetern (270 bis 700 Millionen Quadratfuß) an Logistikflächen in den USA erzeugen,bei einem angenommenen mittelfristigen Lagerbestandswachstum von 5 bis 15 Prozent.1 Diese Veränderung hat sich noch nicht im Logistik-Vermietungsgeschäft niedergeschlagen, weil die betroffenen Unternehmen Verlagerungen in der Lieferkette mit kurzfristigen Lösungen ausgleichen.

- Die derzeitige Knappheit könnte kurzfristig bis zu 56 Millionen Quadratmetern (600 Millionen Quadratfuß) Logistikfläche erfordern,um das durchschnittliche Verhältnis von Lagerbestand zu Umsatz der 2010er Jahre wieder zu erreichen. Ein treibender Faktor ist die aktuelle Stärke der Warenverkäufe; Einzelhändler müssten ihre Bestände um 13 Prozent erhöhen, um die Höhe der Umsätze von 2021 abzudecken, gegenüber nur 1,5 Prozent für die Einzelhandelsumsätze 2019.2

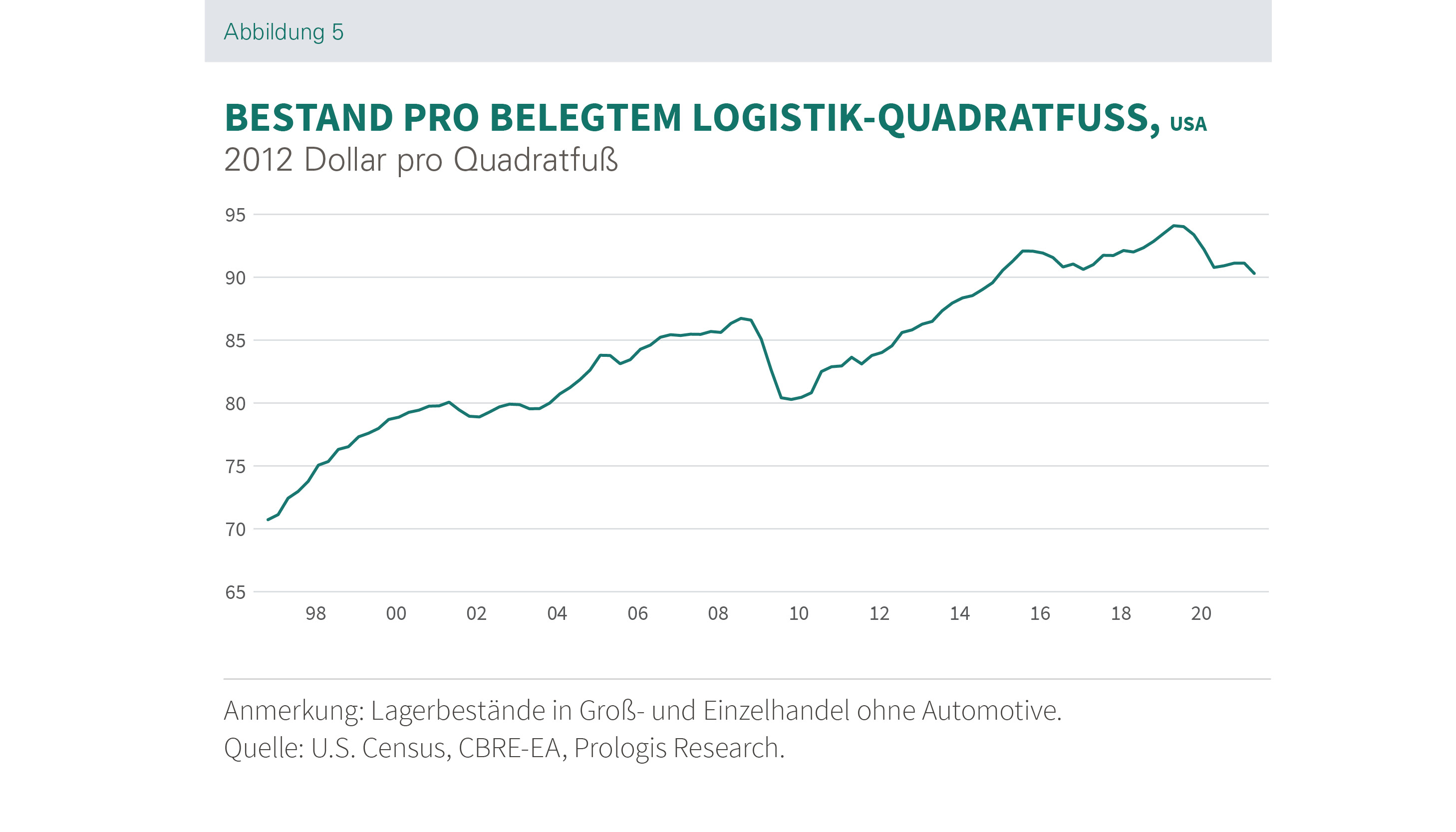

Während es in den Geschäften und Lagern noch Platz gibt, um diese kurzfristige Korrektur aufzufangen [Abbildung 5], könnten die beiden Kräfte in den nächsten Jahren einen Bedarf von mehr als 74 Millionen Quadratmetern (800 Millionen Quadratfuß) an Logistikflächen erzeugen.3 In den 28 wichtigsten US-Märkten beträgt die Gesamtzahl der leerstehenden und nicht vermieteten Flächen im Bau im dritten Quartal 2021 weniger als 56 Millionen Quadratmeter (600 Millionen Quadratfuß).4

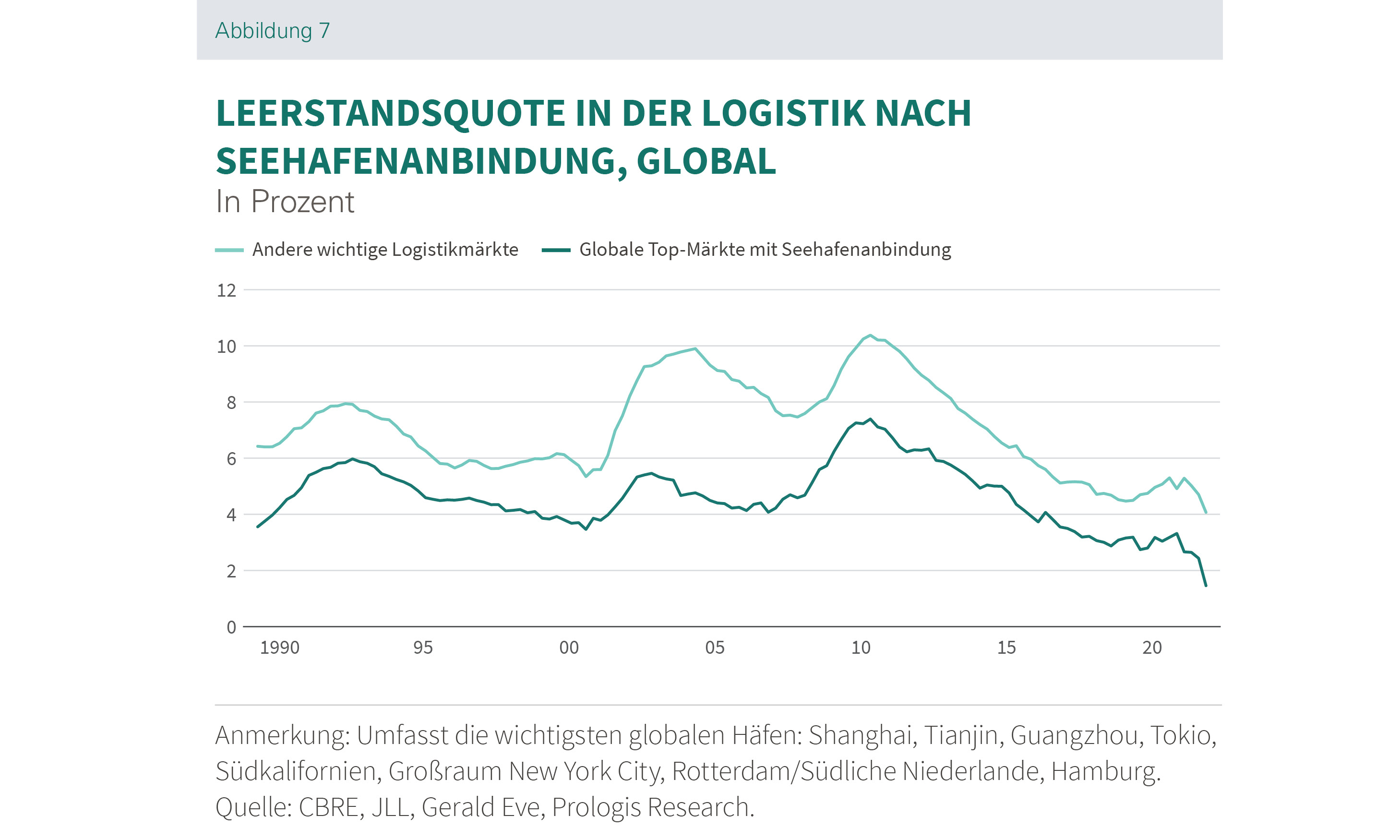

Diese Nachfrage dürfte überproportional den Gateway-Standorten zugutekommen,die die größte Flexibilität für den Warenverkehr bieten, auch wenn die Bestände auf eine Vielzahl von Standorten verteilt sind. Standorte in der Nähe der Endverbraucher stärken die Widerstandsfähigkeit aufgrund des unmittelbaren Auslieferungspotenzials besonders, das wiederum den Nachschub von einer vorgelagerten Stelle in der Supply Chain auslösen kann. Sekundäre oder tertiäre Standorte werden wahrscheinlich nicht profitieren, da die höheren Transportkosten die Mieteinsparungen überwiegen. Hohe und weiter steigende Hürden für neue Logistikentwicklung an Gateway-Standorten könnten Wachstum in benachbarte Märkte drängen oder die Nachfrage nach Sanierungs- oder Neupositionierungs-Optionen erhöhen. Dieses Szenario zeichnet sich bereits ab, da Unternehmen bestrebt sind, schnell die Kontrolle über ihre Bestände zu erlangen: Die durchschnittliche Leerstandsquote in den weltweit führenden Märkten mit Seehafenanbindung liegt bei weniger als 2 Prozent, etwa halb so hoch wie in anderen Märkten, und liegt damit unter dem historischen Durchschnitt von 4,7 Prozent [Abb. 7].5

Fußnoten

2. U.S. Census, Prologis Research. Aktuelle Daten für die 12 Monate von September 2020 bis August 2021; historischer Vergleich mit einem VPI-bereinigten Durchschnitt für 2019; basierend auf Einzelhandelsbeständen, Lagerbeständen und Verkäufen.

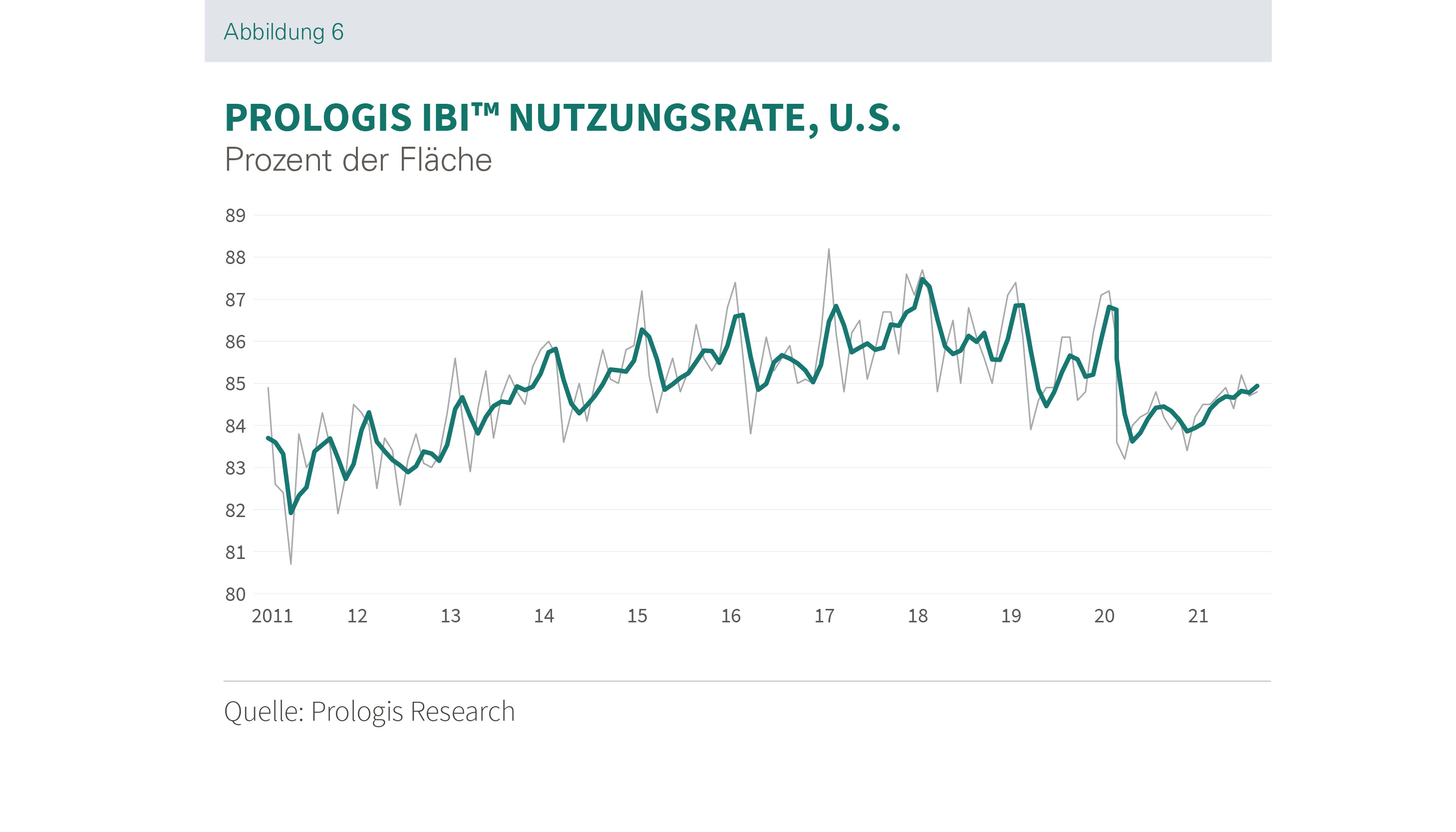

3. Prologis IBI™ Auslastungsrate blieb im September 2021 unter 85% gegenüber dem Allzeithoch von 87%.

4. Die 28 wichtigsten Märkte sind definiert als diejenigen, in denen Prologis präsent ist. Sources: CBRE, JLL, Colliers, Cushman & Wakefield, CBRE-EA, Prologis Research.

5. CBRE, JLL, Colliers, Cushman & Wakefield, Gerald Eve, CBRE-EA, Prologis Research. Langfristiger Durchschnitt zwischen 1990 und 2020.

Forward-Looking Statements

This material should not be construed as an offer to sell or the solicitation of an offer to buy any security. We are not soliciting any action based on this material. It is for the general information of customers of Prologis.

This report is based, in part, on public information that we consider reliable, but we do not represent that it is accurate or complete, and it should not be relied on as such. No representation is given with respect to the accuracy or completeness of the information herein. Opinions expressed are our current opinions as of the date appearing on this report only. Prologis disclaims any and all liability relating to this report, including, without limitation, any express or implied representations or warranties for statements or errors contained in, or omissions from, this report.

Any estimates, projections or predictions given in this report are intended to be forward-looking statements. Although we believe that the expectations in such forward-looking statements are reasonable, we can give no assurance that any forward-looking statements will prove to be correct. Such estimates are subject to actual known and unknown risks, uncertainties and other factors that could cause actual results to differ materially from those projected. These forward-looking statements speak only as of the date of this report. We expressly disclaim any obligation or undertaking to update or revise any forward-looking statement contained herein to reflect any change in our expectations or any change in circumstances upon which such statement is based.

No part of this material may be (i) copied, photocopied or duplicated in any form by any means or (ii) redistributed without the prior written consent of Prologis.

About Prologis Research

Prologis’ Research department studies fundamental and investment trends and Prologis’ customers’ needs to assist in identifying opportunities and avoiding risk across four continents. The team contributes to investment decisions and long-term strategic initiatives, in addition to publishing white papers and other research reports. Prologis publishes research on the market dynamics impacting Prologis’ customers’ businesses, including global supply chain issues and developments in the logistics and real estate industries. Prologis’ dedicated research team works collaboratively with all company departments to help guide Prologis’ market entry, expansion, acquisition and development strategies.

About Prologis

Prologis, Inc. is the global leader in logistics real estate with a focus on high-barrier, high-growth markets. As of June 30, 2021, the company owned or had investments in, on a wholly owned basis or through co-investment ventures, properties and development projects expected to total approximately 995 million square feet (92 million square meters) in 19 countries.

Prologis leases modern logistics facilities to a diverse base of approximately 5,500 customers principally across two major categories: business-to-business and retail/online fulfillment.