Marktmieten 2019 im Rückblick: Zusammenspiel von Betriebsbedingungen und Entwicklungsökonomie sorgen für überdurchschnittliches Wachstum

Logistik-Mietspiegel

Anhang 1

MIETPREISWACHSTUM 2019 NACH MARKT, TOP-70-LOGISTIK-CLUSTER WELTWEIT

Der Prologis-Mietspiegel für Logistikimmobilien untersucht die Trends des effektiven Nettomietpreiswachstums in den wichtigsten Märkten für Logistikimmobilien in Nordamerika, Europa, Asien und Lateinamerika. 1 Unsere einzigartige Methode legt den Fokus auf marktübliche Mieten für Logistikanlagen (ohne Konzessionen). Zur Erstellung des Index kombiniert Prologis Research seine lokalen Erkenntnisse über die Marktpreise mit Daten aus seinem globalen Portfolio. Die Mietzahlen auf regionaler und globaler Ebene sind gewichtete Durchschnittswerte, die auf Schätzungen der Markterträge basieren.

Anhang 2

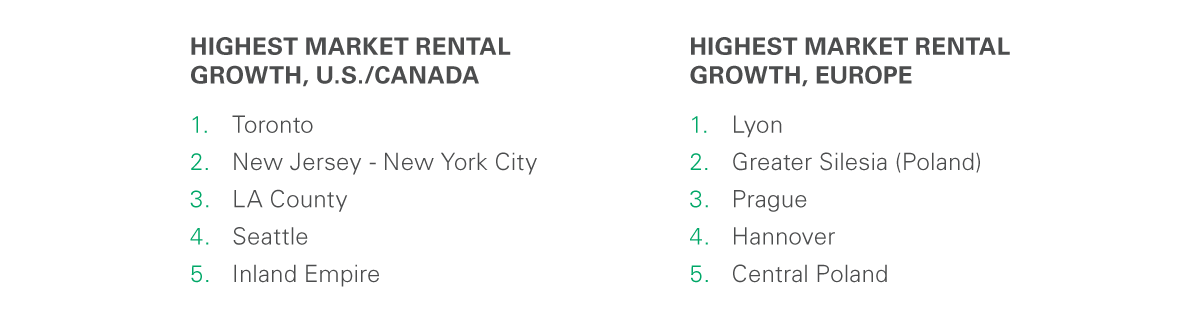

WELTWEITE SPITZENREITER 2019

Die Verfügbarkeit dürfte in den meisten Märkten auch 2020 begrenzt bleiben. Daher ist es für Logistiknutzer noch wichtiger, rechtzeitig zu planen, um sich Raum zu sichern. Die besten Standorte und Immobilien werden eine operative Effizienz in Form von geringeren Transportkosten (Zeit und Entfernung) und Zugang zu Arbeitskräften erreichen.

Da Logistiknutzer ihre Lieferketten mit Daten modernisieren, die Einblicke in ihre Netzwerke liefern, steigen die Mieten für begehrte Mikrostandorte, da diese für operative Effizienz sorgen. Strukturelle Angebotsengpässe (d. h. Baugrundstücke) werden sowohl kurz- als auch langfristig hohe Mietpreise begünstigen.

Die Wiederbeschaffungskosten für Logistikimmobilien werden durch die Bedürfnisse der heutigen Logistikkunden beeinflusst. Der Anstieg der Wiederbeschaffungskosten wird durch verschiedene strukturelle Trends untermauert: (i) Die Betriebsabläufe der Kunden sind komplex und erfordern kostenaufwändigere Gebäudemerkmale, um einen höheren Durchsatz zu erzielen und Nachhaltigkeitsziele zu begünstigen; (ii) höhere Gebühren für die Auswirkungen und strengere lokale Bauvorschriften und (iii) die Knappheit an erschließbaren Baulücken in Verbrauchernähe.

Die Wiederbeschaffungskosten erreichen weltweit ein neues Niveau. Trotz stabiler Kapitalisierungsraten und einem stabilen Betriebsumfeld führen die Wiederbeschaffungskosten zu einem Mietpreiswachstum im Markt. In den letzten drei Jahren stiegen die Baukosten in den wichtigsten Entwicklungsmärkten um fast 20 % in Nordamerika, 25 % in Kontinentaleuropa, über 15 % in China, 8-10 % in Japan und < 5 % in Lateinamerika. Die Kosten für Baugrundstücke steigen in den wichtigsten Mietpreiswachstumsmärkten weiterhin an, insbesondere an Baulückenstandorten in den US-Küstenmetropolen, wo sich die Kosten für erschließbare Flächen im letzten Jahr fast verdoppelt haben (z. B. im Großraum New York).

Strukturelle Faktoren bilden die Grundlage für ein weiteres Rekordjahr in den USA. Da Logistikflächen für die Umsatzgenerierung insbesondere in sehr dicht besiedelten Gebieten immer wertvoller werden, sind die Mieten in Nordamerika stetig gestiegen und wiesen 2019 ein Wachstum von 8 % auf. Das reale Mietpreiswachstum in Nordamerika war in den letzten drei Jahren das stärkste unter den globalen Wettbewerbern. Die durch Aufrüstung auf ein modernes Produkt erzielte betriebliche Effizienz hat auch die Nachfrage nach neuen, größeren Einrichtungen in vielen Teilmärkten Nordamerikas wiederbelebt.

Steigende Wiederbeschaffungskosten und verbesserte Gebäudemerkmale lassen Mieten in die Höhen schnellen. Neben dem Wettbewerb um begrenzten Raum, der die Mieten in die Höhe treibt, spielte 2019 auch die Entwicklungsökonomie eine größere Rolle. Die Wiederbeschaffungskosten für Logistikgebäude stiegen rasch an. Grund hierfür ist vor allem der Wettbewerb der Bauträger um die Nutzung von Grundstücken, um den wachsenden Bedarf zu decken. An einigen Standorten mit hoher Bevölkerungsdichte haben sich die Grundstückspreise in den letzten Jahren nahezu verdoppelt. Auch die Baukosten sind in ganz Nordamerika gestiegen, um etwa 3-5 % im Jahr 2019 und um 9 % im Vorjahr. Lohn- und Materialkosten sowie kommunale Abgaben tragen ebenfalls zu diesem Wachstum bei.

Diese Trends sind in Gebieten mit eingeschränktem Angebot verstärkt. Im Allgemeinen gilt: Je näher sich eine Logistikeinrichtung am Endverbraucher befindet, desto stärker ist die Nachfrage seitens der potenziellen Nutzer und desto weniger Bauland steht zur Verfügung, um neue Einrichtungen zur Befriedigung dieser Nachfrage zu errichten. Diese Dynamik hat zu historisch niedrigen Leerständen und zu einem verstärkten Wettbewerb um vorhandenen Raum und Grundstücke geführt. Infolgedessen verzeichneten die stark angebotsbeschränkten Weltmetropolen das stärkste Mietpreiswachstum im Markt. Toronto (18 %), NJ-NYC (17 %), Südkalifornien (12 %) und Seattle (12 %) wiesen 2019 das höchste Mietpreiswachstum unter den US-amerikanischen und kanadischen Märkten auf.

Anhang 3

MIETPREISE USA/KANADA

$/sf/yr

Anhang 4

SPITZENREITER USA/KANADA

2019 verzeichnete das stärkste Mietpreiswachstum der Geschichte. Die effektiven Nettomieten stiegen in ganz Europa um mehr als 5 % – das höchste jemals verzeichnete Niveau. Dieses Wachstum wird durch das gemeldete Mietpreiswachstum angetrieben, da viele Märkte in ganz Europa nach mehreren Jahren mit Konzessionssenkungen derzeit ein sehr niedriges Niveau an Anreizen, z. B. mietfreie Angebote, aufweisen.

Der historisch niedrige Leerstand und die steigenden Wiederbeschaffungskosten haben das Wachstum angekurbelt. Die operativen Grundlagen blieben auch 2019 stark. Das neue Angebot im Einklang mit der stabilen Nachfrage führte zu einer Leerstandsquote von nur 3,7 % in Europa – die niedrigste unter den globalen Wettbewerbern. Die Grundstücksknappheit nimmt nur in den wichtigsten Märkten zu. Darüber hinaus stiegen die Wiederbeschaffungskosten aufgrund der hohen Baukosten und Grundstückspreise weiterhin stark an. Das Underwriting für Entwicklungsprojekte wiederum beinhaltet höhere Mietpreise, um die erforderlichen Renditen zu erzielen.

Der europäische Kontinent erlebte im dritten Jahr in Folge ein überdurchschnittliches Wachstum von über 6 %. Im Jahr 2019 zeichneten sich zwei bemerkenswerte Mietpreisentwicklungen ab. Erstens verzeichneten reife Märkte wie die Metropolregion Rhein-Ruhr, die Südniederlande, Stockholm und Prag ein anhaltend starkes Mietpreiswachstum. Die gute Stimmung und die Knappheit trieben die Mieten in diesen Märkten in die Höhe. Zweitens wurde ein Wachstum in Märkten realisiert, die sich noch in der frühen Phase des Mietpreiszyklus befinden, darunter Frankreich, Italien und Polen. Die sich verbessernden Marktbedingungen und die steigenden Wiederbeschaffungskosten üben Druck auf die relativ niedrigen Mieten in diesen Märkten aus. Interessanterweise verzeichneten auch die Seehafenmärkte, die Bezug zum Welthandel haben, ein solides Wachstum. Rotterdam und Hamburg, einer der größten Containerumschlagplätze in Europa, verzeichneten ein Wachstum von über 6 %. Diese Märkte haben trotz der jüngsten Handelsspannungen aufgrund der Grundstücksknappheit sowie der hohen und vielfältigen Nachfrage eine gewisse Resilienz gezeigt.

Anhang 5

MIETPREISE IN EUROPA

€/qm/Jahr

Anhang 6

In Mexiko gab es ein schwaches reales Mietpreiswachstum. Das Betriebsumfeld in der Logistik in den sechs Hauptmärkten des Landes bleibt weitgehend im Gleichgewicht und der Leerstand im gesamten Markt ist mit ca. 4,5 % stabil.2 Die Nachfrage nach Logistikimmobilien übertraf die allgemeine Wirtschaft deutlich. Der weltweite Abschwung in der Fertigungsbranche und der schwache Konjunkturoptimismus der inländischen Unternehmen wirkten sich 2019 jedoch negativ auf die Mieten aus. Insgesamt stieg das Mietpreiswachstum im Markt 2019 leicht an, lag aber immer noch unter dem Verbraucherpreisindex (VPI) und unter dem Wert, den niedrige Leerstände und ein gesundes Wirtschaftsklima in den USA vermuten lassen.

In Brasilien zeichnen sich Lichtblicke ab. Nach den schwachen Leistungen der letzten Jahre befindet sich Brasilien im Aufschwung. Der Gesamtleerstand des Marktes ist nach wie vor hoch, aber die operativen Bedingungen für moderne Produkte in den besten Teilmärkten an sicheren Standorten haben sich 2019 normalisiert. Das Mietpreiswachstum in diesen Teilmärkten überstieg die lokale Inflation. Der Kapitalfluss für Logistikimmobilien ist weiterhin hoch und wird durch die Senkung des SELIC-Satzes (Brasiliens Zinssatz für Tageskredite) um 200 Basispunkte unterstützt – Rückenwind für eine starke Kompression der Kapitalisierungsrate. Die realen Marktmieten liegen weiterhin rund 35 % unter dem vorherigen Zyklushöhepunkt von 2014 und die zyklische Wirtschaft scheint ein stärkeres Fundament zu haben.

In Japan blieb das Mietpreiswachstum stabil. Neben stabilen wirtschaftlichen Bedingungen und verbesserten Grundlagen für Logistikimmobilien haben alle Teilmärkte Japans ein leicht positives Mietpreiswachstum zwischen 0,5 % und 1,5 % beibehalten. Das ist zwar immer noch unterdurchschnittlich, aber im Einklang mit der derzeit niedrigen Inflationsrate. Bisher angebotsseitig beeinträchtigte Teilmärkte in Tokio und Osaka erholten sich im Laufe des Jahres 2019, wobei die Rekordnachfrage das neue und bestehende Angebot absorbierte und die Leerstandsquote auf einen niedrigen einstelligen Wert sinken ließ. Last-Touch-Assets in Tokio verzeichneten die stärksten Mietpreisgewinne, die jedoch im Vergleich zu anderen dichten, globalen Märkten bescheiden ausfallen.

In China divergierte das Mietpreiswachstum zwischen etablierten und aufstrebenden Märkten. Angebotsengpässe in führenden Metropolen führten zu einem gesunden Wachstum von rund 5 %. Eine hohe und vielfältige Kundennachfrage innerhalb der integrierten Stadt-Cluster trieb die Preise insbesondere in Schanghai, Peking und Guangzhou in die Höhe. Im Gegensatz dazu erlebten Märkte mit geringeren Angebotsengpässen, insbesondere in Westchina, Mietpreisrückgänge aufgrund eines vorübergehenden Angebotszyklus in Verbindung mit dem schwachen Automobilsektor. Es gibt jedoch Unterschiede zwischen den Teilmärkten: Die näher an Stadtzentren gelegenen Märkte verzeichneten im Allgemeinen ein stärkeres Wachstum, das durch die Nachfrage von Third-Party-Logistikanbietern und Händlern unterstützt wurde. Da die Handelsmärkte aufgrund ihrer großen Verbraucherbasis immer noch ein stabiles Wachstum zeigen, hat sich die geopolitische Lage nicht auf den Markt für Logistikimmobilien ausgewirkt, obwohl sie weiterhin ein hohes Risiko für das allgemeine Umfeld darstellt.

2020 weist trotz der geopolitischen und wirtschaftlichen Unsicherheit Ähnlichkeiten mit 2019 auf: angespannte lokale Marktbedingungen, Fokus auf die Modernisierung von Lieferkettenstrategien sowie Verbraucher mit einer soliden Basis. Da sich das Marktgleichgewicht zwischen Angebot und Nachfrage als entscheidender Einflussfaktor auf die Mietpreisentwicklung erwiesen hat, erwartet Prologis Research für 2020 eine weiterhin starke Mietpreisentwicklung. Besonders gut werden sich wohl Gebiete mit strukturellen Entwicklungshindernissen in Form von eingeschränkter Baufläche, strengen Bebauungsplänen und Zugang zu Arbeitskräften entwickeln. Dies schlägt sich in hohen Grundstücks- und Baukosten nieder. Eine Lockerung der Zinspolitik könnte die Entwicklung zwar tragfähiger machen, aber die Verfügbarkeit von Entwicklungsgrundstücken bleibt ein Hindernis.

In diesem Bericht verfolgt Prologis Research die Mietpreise auf einer effektiven Nettobasis. Die effektiven Nettomieten werden grundsätzlich ohne mietfreie Angebote angegeben. Auf diese Weise können wir Veränderungen der tatsächlichen wirtschaftlichen Angebotsbedingungen erfassen. Seit unserem White Papier von 2016 sind die Konzessionen weltweit zurückgegangen, wie unten gezeigt:

Anhang 7

KONZESSIONEN, GLOBAL

Monate pro Jahr

This material should not be construed as an offer to sell or the solicitation of an offer to buy any security. We are not soliciting any action based on this material. It is for the general information of customers of Prologis.

This report is based, in part, on public information that we consider reliable, but we do not represent that it is accurate or complete, and it should not be relied on as such. No representation is given with respect to the accuracy or completeness of the information herein. Opinions expressed are our current opinions as of the date appearing on this report only. Prologis disclaims any and all liability relating to this report, including, without limitation, any express or implied representations or warranties for statements or errors contained in, or omissions from, this report.

Any estimates, projections or predictions given in this report are intended to be forward-looking statements. Although we believe that the expectations in such forward-looking statements are reasonable, we can give no assurance that any forward-looking statements will prove to be correct. Such estimates are subject to actual known and unknown risks, uncertainties and other factors that could cause actual results to differ materially from those projected. These forwardlooking statements speak only as of the date of this report. We expressly disclaim any obligation or undertaking to update or revise any forward-looking statement contained herein to reflect any change in our expectations or any change in circumstances upon which such statement is based.

No part of this material may be (i) copied, photocopied or duplicated in any form by any means or (ii) redistributed without the prior written consent of Prologis.

Jede Partnerschaft beginnt mit einem Gespräch. Unser Team ist hier, um zu helfen.